���Ǥ��������ޤ�����������ե�������������¬����Ϥ�ޤ��礦��

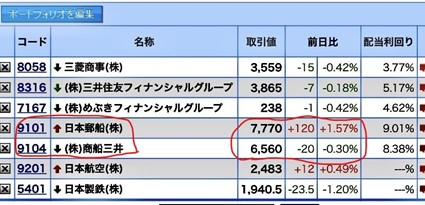

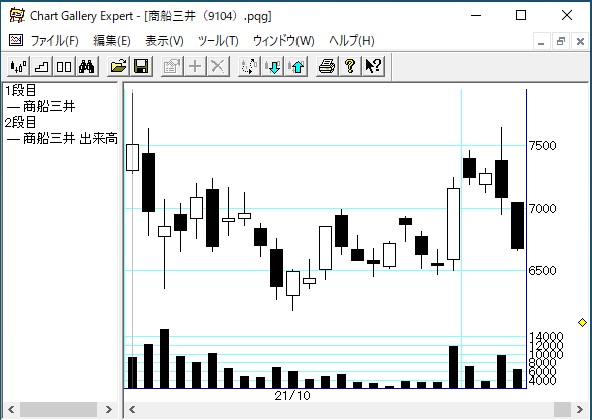

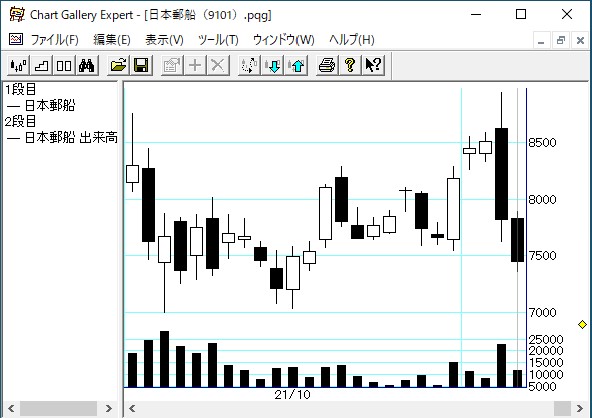

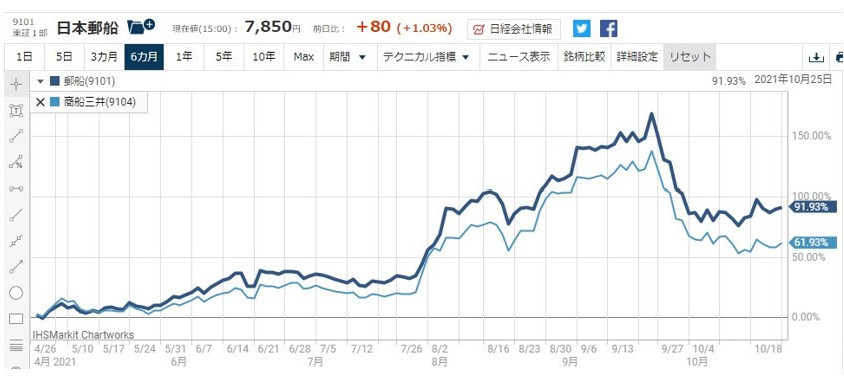

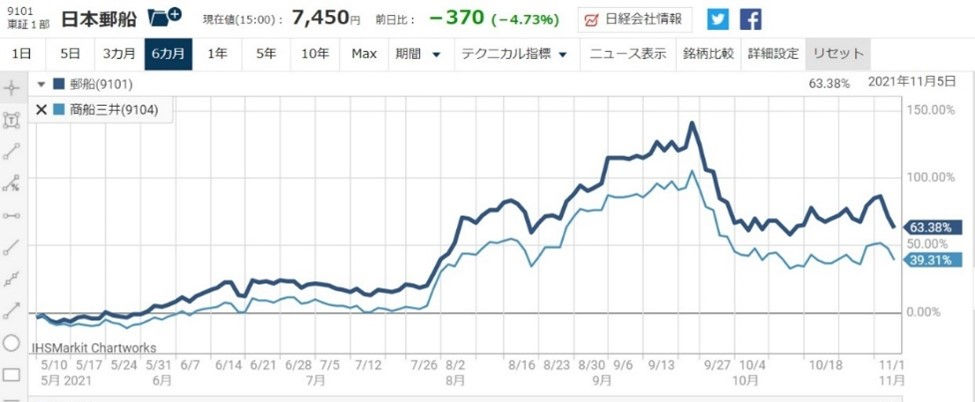

�ޤ�����������֥����Υ��å�����2021ǯ10��25���˰ʹߤΡ���ή���������ƥ饤����ά�ײ���2�Ĥοޡ���ϳ�����10��22�����������Ϥ���2���ָ塢������11��5�������Υǡ����Ǥ���

9��27���ʹߡ��礭��������������桦�������γ����ʰʲ���ξ�����γ����ȵ����ˤϤ���2���֤ϳ��Ͳ��Ф����ä��ΤǤ�����11��4�����������������ַ軻��ȯɽ���ưʹߡ����ٵ����Ÿ���Ȥʤ�ޤ��������η軻�ˤĤ��Ƥϡ����륵���ɡ����ʥꥹ�Ȥ��Τ�¤������֥ݥ��ƥ��֡פ�ɾ�����Ƥ���ΤǤ����������ϥ��ʥꥹ�ȡ���ݡ���ɾ���ȿ��դ�Ÿ���ȤʤäƤ��ޤ�������η������־������桦�������Ȥ⡢�������ˤʤäƤ��ޤä��ʡפȤ�����������˶����ʤ�ޤ��������줬���֥����η����Ǥ��������ʤǾܤ�������ޤ���

���֥�������Ϫ���Ƥ������Ķ����̤������ѤˤĤ��Ƥϡ��������Ȥ����Ѳ�����ޤ����ʵ��Ҵ��Х�塼����������Ⲽ���Ƥ��뤬�������˾徺��ž����������¿���ʤ����ȹͤ��ޤ��������˷Ǻܤ��Ƥ����������ˤĤ��Ƥϴ��ܡ���³��ͭ������ʤ��Ǥ��������������ӡ��ͤ��Ƥ����ޤ���

�⤦��Ĥ������ά���־���������������硼�ȡפˤĤ����������ޤ���

��Υ���դ�10��22�����������Ϥ���2���ָ塢������11��5�������Υǡ����Ǥ���

11��5�������Ǿ�������γ�����6,680�ߡ�����������7,450�ߤȡ�������ñ����ӤǤ�770�ߤۤ������⤤�����Ǥ������������ܤ��٤��ϡ�������ӤǤ����ε���ˤ�ꡢξ�����Τ����10��22����1,210�ߤ���11��5����770�ߤȵ̾����Ƥ������Ǥ���

��ϸ��ߤ����³�������Υݥ������ϻ��äƤ��ޤ����������֥����ǡ������������������1,210�ߤ�夵��Ȥ����Τ϶�ǯ���ۤȤ�ɤʤ���������ξ�����Ȥ⺣�������轵�ˤ�����ַ軻ȯɽ��ޤ��롣����ä����ˤ��䤬�ˤ䤫�˽̾�������ž����ư���ˤʤä��顢���Υݥ�����������˻ųݤ��褦�ġĤȤ��ޤ�����������Τ���ν̾��ϡ�11��4�������ε���ˤ�ꡢ�쵤�˵����äƤ��ޤ��ޤ���������������Ȥ⡢�ȤƤ��ȹ⤤��졣�ȤƤ�ǤϤ���ޤ��������Ǥ��ʳ�Ū�ˤ������ųݤ�������ˤ���ޤ���ξ�����Τ���������̡��ͻҸ��Ȥ��ޤ�������Ÿ�����Ԥ��ޤ��礦��

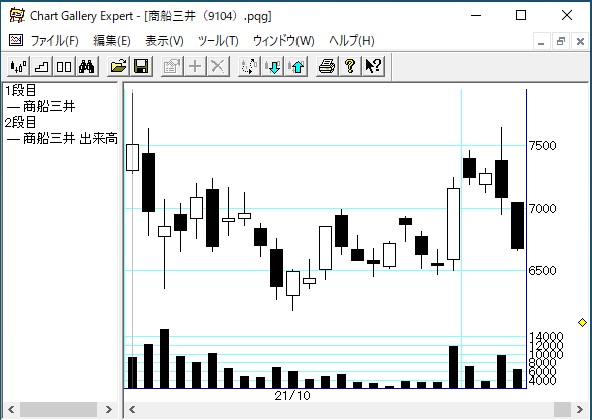

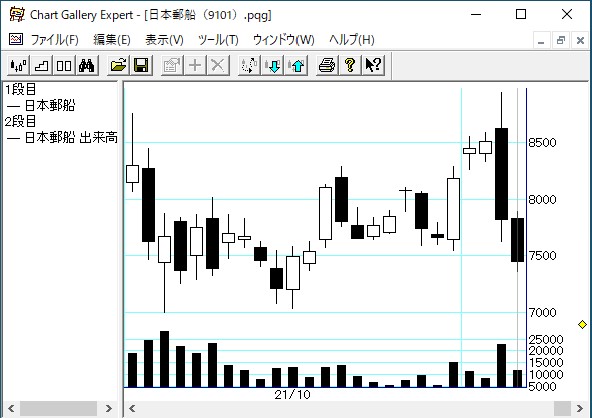

�ʤ�����դϲ��3����ξ�����������γ���������ΤǤ�������դ�����SmartChartPLUS���Ѥ��ơ����͡��Ťʤ�褦�˺�äƤ��ޤ���

������SmartChartPLUS��

���ơ���������Ϻ���Υᥤ��ơ��ޡ��ֳ��������ʥꥹ��ɾ����ȿ�����ʤ����������ˤĤ��ƹͤ��Ƥߤ����Ȼפ��ޤ�������Υơ��ޤ��ֹ��ͤ���30���˽����������桦�������κ���ϡפǤ����顢ξ�������ä��������ѤˤĤ��ơ���꼺˾�����ˤʤäƤ��뤳�Ȥ��狼��ޤ���

��������ʥ��㡼�ȥ������

�������ʥ��㡼�ȥ������

���줫���ξ�����γ�����ܤ�����������11��4���ʹߤγ�����ܤ����ܤ��Ƥ�������������12�����ɹ�����ַ軻ȯɽ������Ȥδ��Դ����顢�������ˤ������γ����ϡ�8,940�ߤι��ͤ��դ��ޤ��������������ʹߡ��Ծ�Ϸ軻���Ƥ�����˽��������7820��-620�ߡ�����ι�����Ӥ����-1,120�ߤȤ��������������Ȥʤ�ޤ�����

�������η軻ȯɽ���Ƥϡ��Ծ�ط��Ԥ��礤�����ܤ���Ȥ����Ȥʤ�ޤ�����11��4������ˤ������軻ȯɽ�����θ�Υ��ʥꥹ�ȸ�������������������륵���ɡ����ʥꥹ�ȤΥ�ݡ���ȯ�Ԥ��å���ˤʤ�ޤ������䤬�Τ�¤ꡢ���Ƥϳ��֥͡ݥ��ƥ��֡ס��㤤�侩�פȤ�ɾ���Ǥ���������ϰʲ��ˤ��������롢��ݡ��Ⱦ��������ɸ�������餦��������Ȼפ��ޤ���

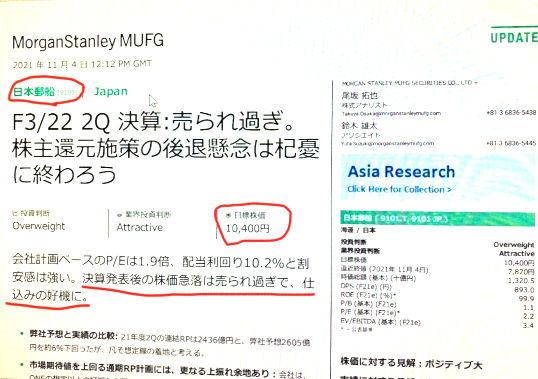

JP Morgan 10,000�ߡ��ߤ���12,000�ߡ���¼ 10,500�ߡ���ɩUFJMS 9,000�ߡ�UBS 10,900�ߡ�MS MUFG 10,400�ߡ����٤�11��4���������ڤ���Ǥ����ʲ��ˤ������ߤ�MS MUFG�ڷ��γ��������ʥꥹ�����䤵���11��4���ե�ݡ��Ȥΰ�����Ž���դ������Ƥ��������ޤ��͡�

�����̤�ʤ�Ǥ����ġĤ�������11��4���ʶ�ˤγ����ϡ�7,450�� -370�߰¤ȤʤäƤ��롣���䤵��ޤᡢ¾�Υ��ʥꥹ�Ȥ�Ʊ�����˶����Υ�ݡ��Ȥ�Ƥ���Τˡ������Ϥ���˵չԤ���ư�����ʤ��ʤΤ���

��ͳ�ΰ�Ĥϡ�������ȵ���Ƥ���Х���å������ؿ�������Ȼפ��ޤ���

https://www.bloomberg.co.jp/quote/BDIY:IND

�������ġĥХ���å������ؿ�����̾�٤Ϲ⤤�Ǥ���������ϥХ��Ѥ߱��¤λ�ɸ�Ǥ����������������ܤγ������ι�Ĵ���ϥ���ƥ����礬��������Ƥ���櫓�Ǥ����顢���λ�ɸ�Ƴ�����Ƚ�Ǥ���Τ��������ʤ��������餳�����륵���ɡ����ʥꥹ�Ȥϡ�����ƥʻ�ɸ�����Ƚ�ǤƤ���櫓�Ǥ����������ˤĤ��Ƥϡ��䤬�̥֥����ǽƤ���ʲ��Υ��åפ����ͤˤʤ�Ȼפ��ޤ���

�轵�Υ������Х륳��ƥʲ�ʪ�ؿ��ϡ�6%�ξ徺���ä��ߤ�����

�ǤϤʤ������ʥꥹ�Ȥ������褦�ʳ��������ˤʤ�ʤ��Τ���

�ʲ������֥����Ρ���14�� ���ͤ���30���˽����������桦�������κ�����פ���ΰ��ѤǤ���

�ʲ����������ʤ��ɮ���ʤ�����Ѥ��ޤ���

����� Twitter�������R@��������ˤ������館�Ƥ��줿1949ǯ�ʹߤ����η��˰������䤬������ä�����ΤǤ���

�������ϥƥ�Х�����ã���塢�������礭������Ƥ��롣�����ʤ�ȡ��ƥ�Х���ã���岼�����ŷ������Ȥιͤ�����Ω����櫓�Ǥ�������ϥ��֥��ʥꥪ�θ����Ǥ��������ξ��ˤϡ����ʾ��������Ǥ��͡ˤˤϼ�Ф�̵�ѤǤ���

�ġĤ��Υ��֥��ʥꥪ�������äƤ��ޤä���ǽ��������ޤ��������ˤʤä���������γ����ϡ������̤��ư���ʤ��ʤ롣����ʹߤι�������ֿ�����ߺѤߡפ�Ƚ�Ǥ��졢�ष����ǰ�����ʤ����Ǥ����Ȥ����ΥХ���å������ؿ��ε���ˤ��ǥե���ᤵ��ʤ������������Ȥ��Ƽ�꺻������롣�����Ÿ���⤢������櫓�Ǥ���

Ĺ���ʤ�ޤ������������������

ξ��������͵��������塢����ޤǤȳ�����ư�Υѥ������Ѥ�äƤ��ޤä���ξ�����Ȥ⡢�ּ��פΤ��ȤƤ�ȤƤ����������Ѳ����Ƥ��ޤä�����ǰ���������Τ��Ȥ����Ϥ��������ʤ���Фʤ�ʤ��סġĤȤ���2����Ϥ�֥����ǽƤ��ޤ����������λפ��϶����ʤ�Ф���Ǥ��������Ǥ���

��ξ�����γ����ϡ��夬�ڤ줿���ˤʤäƤ��ޤä��סָ��°ʾ�ˡ��������Ф��뵿���ŵ���ξ����������ư�����褦�ˤʤäƤ��ޤä��פȹͤ��ޤ��������ʤ�ȥ��ʥꥹ�Ȥ�ͽ¬���Ƥ⡢�����̤�ˤʤ�ʤ���ǽ�������롣���Τ����˥���ƥʱ��¤Ⲽ��ơ�����äƤߤ�С��ַ�ɤϥ���ƥʱ��¤�ꡢ��������Ԥ��Ƥ�������͡פȤʤ꤫�ͤʤ��ꥹ���⤢��ޤ���

�����ƺǸ�ˡ������3���ܤˤʤ�ޤ�������ǽ��ʲ��Τ��Ȥ�ƶ�Ĵ�����Ƥ��������ޤ���

�Ф��Ƥ������ߤ������ȡġ����֥����Ϥ����ΤϺ�ǯ��4��12���Ǥ��ꡢ���������ϡ�ξ���������ܤ��Ƥ��ޤ��������κ���ξ�����γ����ϡ��Ȥ��4,000������Ǥ�������������ξ��������Ƥ������ϡ��伫�Ȥ�ޤᡢ�������ǻ����ä��Ƥ���Ȼפ��ޤ�������β̼¤����������ξ���������ߤᡢ���Ǥ���������д��פ��ޤ���

�����ޤǡ��͵��������������˥ե����������֥�����Ƥ��ޤ���������ʹߤϤҤȤޤ�����������Υ�줿���ʡ������������פäƤ��ޤ�����ͳ�Ϸ����֤��Ǥ������ּ��פΤ��ȤƤ�ȤƤ����ʤä������Ф��ꥳ���Ȥ�³����Τ������ȹͤ��뤫��Ǥ���

�ʾ�Ǥ�������Ϥ����դǡ��ߤʤ���γ������Ѥλ��ͤˤʤ�й����Ǥ���

�ʤ�������γ������Ѥϡ����줰��⼫����Ǥ�Ǥ��ꤤ���ޤ��������϶�Ĵ�����Ƥ��������ޤ���